【3925】ダブルスタンダードの2024年3月期2Qの決算について分析致します

.

事業内容

まずはダブルスタンダードの事業内容を簡単に紹介致します

.

● HTML情報、PDF情報、顧客企業のデータベース、帳票類や広告チラシなど紙情報などから顧客企業にとっての重要情報を抽出・利用しやすい形に処理してデータ化する

● eKYCシステム(顔認証や免許証・マイナンバーカード・パスポートの画像認証などの電子的な本人確認システム)による業務効率化

● 帳票類の文字を自動でデータ化する

● 音声解析技術によって会議の議事録を自動作成したり、コールセンターへの問い合わせ内容を自動的にデータ化する

● 企業のWEBサイトのアクセス解析によって正常なユーザーと悪質なボットとを判別、悪質なボットによるアクセスをブロックすることで企業の情報資産の保護とアクセス最適化を実現する

● 不動産業におけるアナログ業務や手作業をデジタル化することで業務の効率化を実現する(いわゆる「不動産テック」)

● GPSなどによる位置情報とスケジューラーとを連携させることでユーザーがどこで何をしているのかという行動管理を可能にする

事業内容を大まかに言うならば

企業を対象としたビックデータの分析受託、およびビックデータを処理する様々な技術を基盤としたビックデータ活用サービスの開発と言えそうです

.

収益構成比率

ダブルスタンダードは会計上、WEBマーケティング事業の単一セグメントとなっています。

.

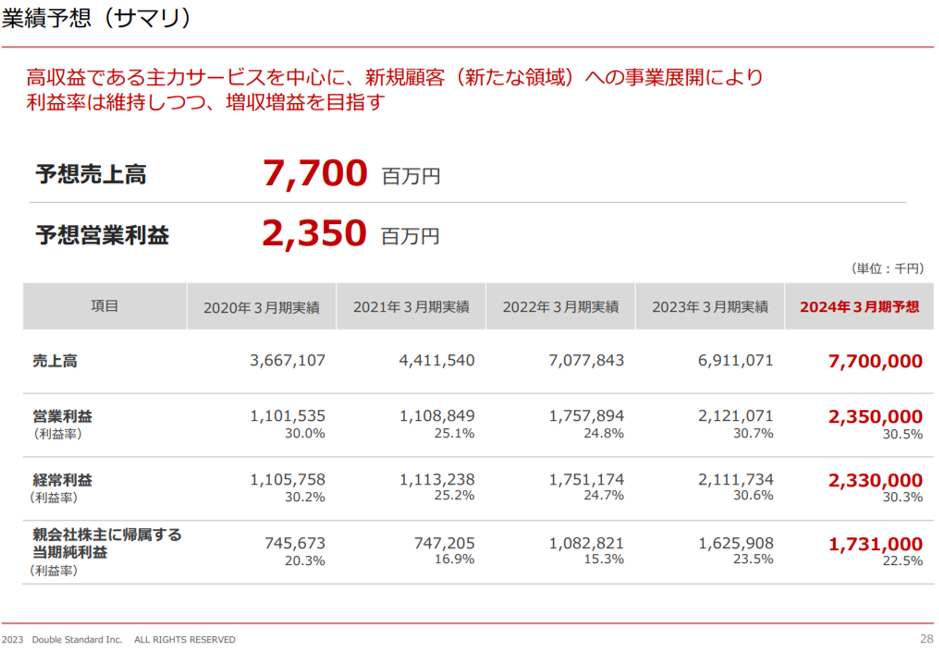

2023年3月期通期の実績では

● 売上高:69億1100万円(2022年3月期と比べて2.4%減)

● 営業利益:21億2100万円(2022年3月期と比べて20.6%増)

● 売上高営業利益率:30.7%

● 純利益:16億2500万円(2022年3月期と比べて50.2%増)

.

決算資料では高収益のサービスに転換するよう事業構造を見直したことに加えて、

一過性の低粗利案件の剥落が減収増益の主な要因と説明されていましたね♪

.

.

今回の決算の注目ポイント

2023年3月期4Q の決算資料の中で

● 2023年3月期から取り組んでいる事業構造の見直しを継続して高い利益率を維持する

● 更なる受注増に備えて M & A や新たな開発パートナー企業を開拓して供給能力を高める

● 既存顧客へのより良いサービスを提供・提案する一方で、新規顧客の開拓にも注力する

● 新たなサービスの基盤となる技術開発の継続

● 2024年3月期通期で売上高77億円(2023年3月期と比べて11.4%増)、営業利益23億5000万円(2023年3月期と比べて10.8%増)、純利益17億3100万円(2023年3月期と比べて6.5%増)の増収増益を見込んでいる

以上のように述べられていました。

.

また、前回の2024年2月期1Qの決算結果から、今回私は以下のことに注目しています。

● 高い利益率を維持したまま売上高を伸ばすことが出来るか?

● 取引先企業数は順調に増やせるか?

● 受注増に備えて M & A や開発パートナー企業を開拓するなど供給能力を高めることが出来るか?

● SBIファイナンシャルサービシーズ株式会社との資本業務提携深化に関する発表があった(2023年9月22日発表)

.

このことを踏まえて決算資料を見ていきましょ~♪

.

まずは業績です♪

● 売上高:32億100万円(対前年同期比7.7%減、通期計画進捗率41.6%)

● 営業利益:8億2500万円(対前年同期比24.4%減、通期計画進捗率35.1%)

● 売上高営業利益率:25.8%

● 純利益:6億4600万円(対前年同期比13.6%減、通期計画進捗率37.3%)

通期計画進捗率は売上高・利益ともに40%前後です

ただし元々下期に収益を多く計上する見通しだったらしく通期計画に変更はありません

.

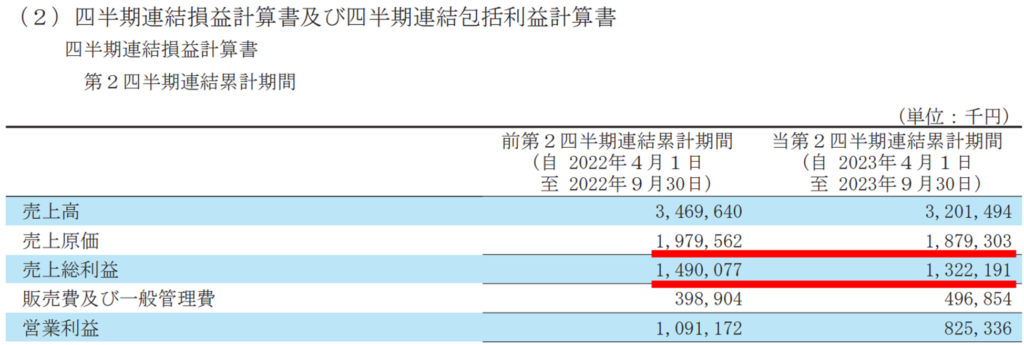

それでは売上高総利益(=粗利)はどうだったでしょうか?

2024年3月期第1四半期決算短信のページの損益計算書を見ると

● 前期第2四半期は売上高総利益14億9000万円、売上高総利益率42.9%

● 今期第1四半期は売上高総利益13億2200万円、売上高総利益率41.3%

このように対前年同期比で売上高総利益、売上高総利益率ともに減少しています。

ただし、1Q時点では売上高総利益率は対前年同期比で-5.2ポイントだったことを考えると、対前年同期との差は縮まったと言えます。

これについては1Qの四半期報告書の中で、2Q以降の収益獲得のための費用が先行して1Qに発生したことで利益が減少した旨が記載されていました。

この調子だと、3Q以降に前年の業績を上回ってくるかもしれません。

.

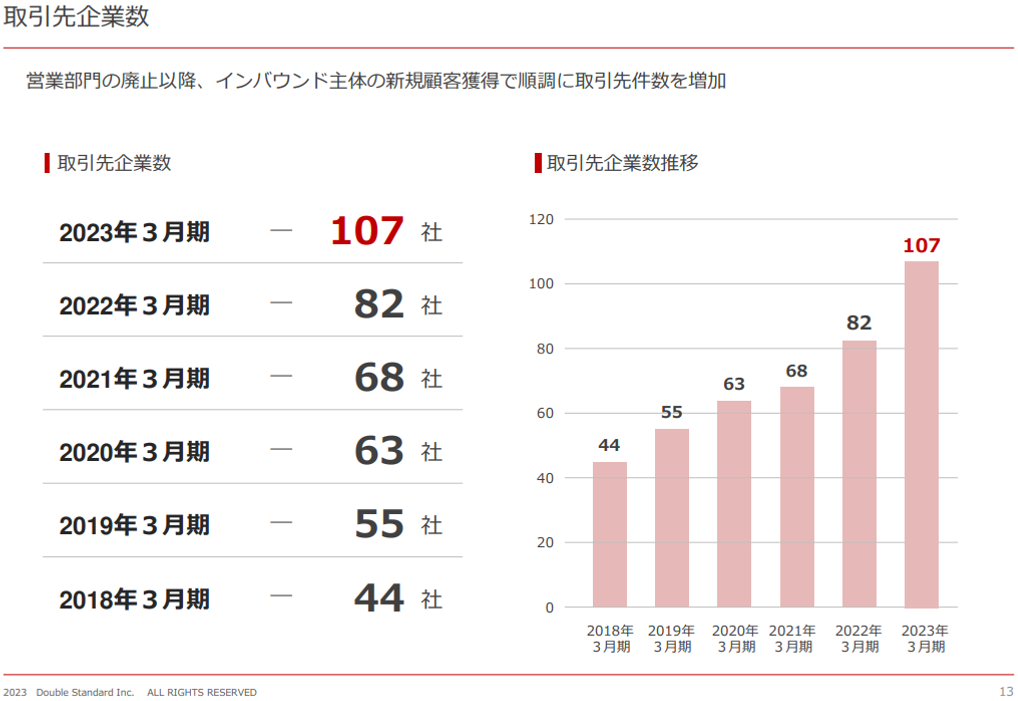

続いて取引先企業の状況を確認しましょう

こちらは前期から新たな発表はありませんでした。

新たな発表があれば共有したいと思います♪

.

今後の受注増に備えた供給能力向上の進捗はどうでしょうか?

ダブルスタンダードは昨年12月に創業時からのビジネス・パートナーである株式会社アスタースを子会社化しました。

子会社化することにより、これまで以上に連携を強め、お互いの技術やノウハウを活用する範囲を拡大してサービスの品質向上や受託増加を目指しているようです。

これに加えて、新たなビジネス・パートナーの開拓にも引き続き取り組みようです。

.

このような将来の需要増に備えた取り組みを進める一方で、

前回の決算では「主要取引先との契約終了に関するお知らせ」という

やや心配な発表がありました

ところが、前回決算発表の1ヶ月後の9月22日に主要取引先である大和リビング株式会社との契約終了に伴う収益減を補うことになるかと期待できる発表がありました!

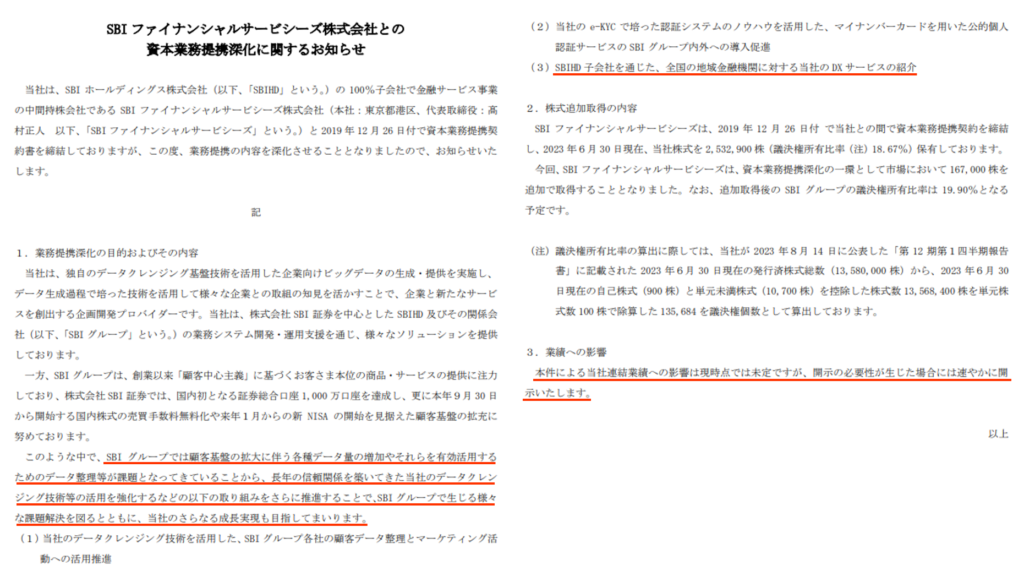

それでは最後に「SBIファイナンシャルサービシーズ株式会社との資本業務提携深化に関するお知らせ」について確認しましょう

.

● SBIファイナンシャルサービシーズ(SBIホールディングスの100%子会社)との業務提携を深化させる

● 元々ダブルスタンダードはSBI証券を中心としたSBIホールディングス、及びその関係会社(以下SBIグループ)と取引があった

● SBIグループはSBI証券が国内証券会社初となる証券総合口座1000万口座を達成するなど顧客基盤拡大に伴うデータ整理等が課題となっている

● SBIグループの課題解決にダブルスタンダードの技術が役立つと見込んでいる

● 加えてSBIグループの全国の地域金融機関に対してダブルスタンダードのDXサービスを紹介していくことも計画されている

● 現時点ではSBIファイナンシャルサービシーズとの資本業務提携深化によるダブルスタンダードへの業績への影響は未定だが、開示の必要性が生じた場合には速やかに開示される

.

果たしてこの取り組みがダブルスタンダードの成長にどれほど寄与するのでしょうか!?

今後の発表を気長に待ちたいと思います♪

.

今後の決算の注目ポイント

私は今後の決算では以下のことに注目しています♪

● 高い利益率を維持したまま売上高を伸ばすことが出来るか?

● 取引先企業数は順調に増やせるか?

● 受注増に備えて M & A や開発パートナー企業を開拓するなど供給能力を高めることが出来るか?

.

これらのことに注目しながらダブルスタンダードの決算を追っていきます。

.

.

.

まとめ

ダブルスタンダードの2024年3月期2Qの決算について分析致しました

.

● 対前年同期比で減収減益(ただし収益の多くは下期に計上する見通しなので概ね計画通り)

● 売上高総利益率も対前年同期比で減少した(ただし1Qからくらべると対前年同期との差は縮まっており3Q以降に対前年同期を上回ることが期待できそう)

● 取引先企業数については新たな発表なし

● 昨年12月に子会社化したアスタースとの連携を強めていることに加え、新たなビジネス・パートナーを開拓することで将来の需要増に備えた取り組みを継続している

● 1Qでは2025年3月31日をもって主要取引先である大和リビングとの契約終了が発表された

● 1Qと2Qの決算発表の間の9月22日にSBIファイナンシャルサービシーズとの資本業務提携深化に関する発表があった

● 現時点ではSBIグループとの取引が増えることによるダブルスタンダードの業績への影響は未定だが、口座開設数が1000万件を超えたSBI証券やSBIグループの地域金融機関のDX化など大和リビングとの契約終了に伴う収益源をどこまで補えるか注目される

.

今後もダブルスタンダードの成長から目が離せません♪

.

ありがとうございました!!

コメント